高新技术企业认定中“不征税收入”在新形势下的理解与应用

北京用和项目支持部主要负责全国高新政策追踪,对全国各省市的高新认定或者资金项目进行研究,并进行数据分析等。本文摘自用和项目支持部编撰的《高新技术企业认定中“不征税收入”在新形势下的理解与应用》一文。

作者:用和项目支持部 王贵林、王艳、李鹏双

编辑:市场运营部 周雪茹

一、课题名称

高新技术企业认定中“不征税收入”在新形势下的理解与应用

二、摘要

本课题主要针对常见“不征税收入”类型进行举例,如何通过收入来源渠道、财务入账核算方式等方法来判定是否属于不征税收入,以及在判定为不征税收入后,在企业进行相关项目资金申报认定时应该注意哪些事项。

三、引言

高新认定申报时,如果确认高新技术占比,就要先确认“不征税收入”金额。研发费用加计扣除时,企业取得作为“不征税收入”处理的财政性资金用于研发活动所形成的费用或无形资产,不得计算加计扣除或摊销。年度汇算清缴在计算应纳税所得额时,需要将“不征税收入”从收入总额中剔除。

那么,什么类型的收入属于不征税收入?常见的不征税收入类型有哪些?结合高新技术企业财务核算,不征税收入用于研发投入应该注意哪些环节?本课题将带着这些问题展开分析阐述。

四、研究方法

汇总法、列举法等

五、研究结果及其分析

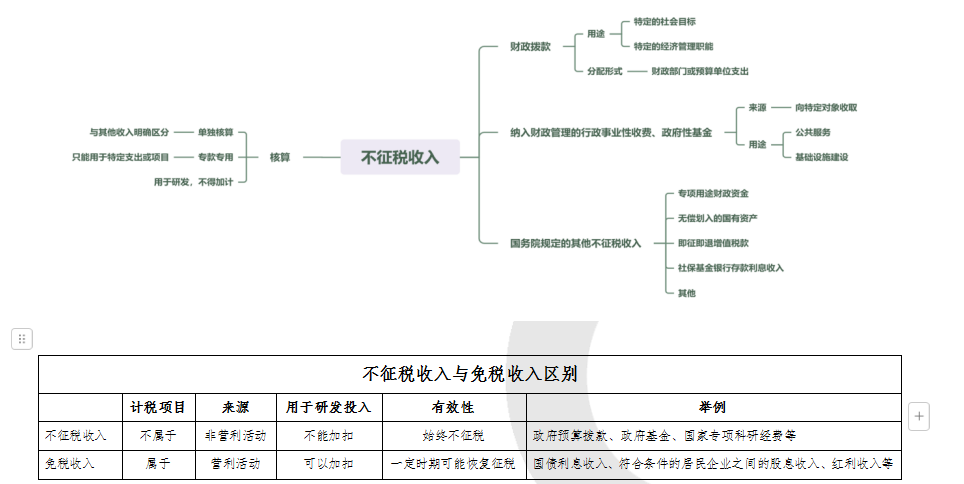

(一)定义:

不征税收入是指从性质和根源上不属于企业营利性活动带来的经济利益、不负有纳税义务并不作为应纳税所得额组成部分的收入。

“不征税收入”是我国企业所得税法中新创设的一个概念,是指从企业所得税原理上讲应永久不列入征税范围的收入范畴。

特点:

1. 不属于企业营利性活动带来的经济利益:指收入与企业生产经营活动无关,不是由企业生产经营活动带来的经济利益。

举例:例如A公司从事软件开发业务,在2023年成功认定为国家高新技术企业,A公司注册所在地政府2023年拨给A公司的一笔“高新认定通过奖励款30万元”,这30万元并不是由A公司开发软件形成的收入,与企业经营活动没关系,那这30万就不属于企业营利活动带来的经济利益。

2. 不负有纳税义务:指某项收入或财产不属于纳税的范围,不需缴纳税款;

3. 不作为应纳税所得额组成部分:指在计算应纳税所得额时应将这部分收入剔除。

举例:同上2023年A公司(一般纳税人)实现销售收入500万元,各项成本费用一共200万元,获得“高新认定奖励补助”30万元,那么2023年A公司应该缴纳的所得税为:(500+30-200-30)*15%=45万元。

通过这个例子我们可以看到,在计算“应纳所得税额”时,我们将获得高新补助的30万元从收入中进行了剔除,这部分收入不需要缴纳所得税。

(一)不征税收入分类及举例

根据《中华人民共和国企业所得税法》中华人民共和国主席令第63号第七条规定,收入总额中的下列收入为不征税收入:

1. 财政拨款:财政拨款是指各级人民政府对纳入预算管理的事业单位、社会团体等组织拨付的财政资金,但国务院和国务院财政、税务主管部门另有规定的除外;

说明:以上资金是政府为了实现特定的社会目标和经济管理职能,而通过国家财政分配形式向全社会提供的各种资金,主要通过财政部门或预算单位的支出方式,例如:

1)科学事业费:用于各级科委归口管理的科学事业费以及中国科学院系统的科学事业费;

2)科研基建费:主要用于改善科研条件和基础设施方面的支出;

3)科学基金:主要用于资助科学研究和技术创新方面的支出;

4)教育等部门事业费中计划用于科技活动的经费:包括教育部门、文化部门、卫生部门等的事业费中计划用于科技活动的经费;

5)政府部门预算外资金中计划用于科技活动的经费:包括政府各部门的预算外资金中计划用于科技活动的经费;

6)国防科研事业费:用于支持国防科研项目的支出,包括研发、试验、装备采购等方面的支出;

7)其他财政拨款:包括政府采购资金、文化事业发展资金等专项资金,用于支持相关领域的发展。

2. 依法收取并纳入财政管理的行政事业性收费、政府性基金;

说明:这部分收入是政府为了实现特定的社会目标和经济管理职能,而向特定对象收取并纳入财政管理的费用。这些费用通常用于提供特定公共服务和基础设施,以保障公民的基本权益和社会发展。

举例:常见的“行政事业性收费”包括注册费、登记费、手续费、审验费、审查费、签证费以及各种证照收费等。这些费用通常用于补偿政府机关在提供服务时所耗费的成本,如工商、税务等部门的注册登记费,车辆管理所的机动车检验费等。常见的政府性基金包括养路费、车辆购置附加费、铁路建设基金、电力建设基金、三峡工程建设基金、新菜地开发基金、公路建设基金、民航基础设施建设基金、农村教育费附加、邮电附加、港口建设费、市话初装基金等。这些基金通常用于支持特定公共事业或公共设施建设,如高速公路建设、铁路建设、教育设施建设等。

3.国务院规定的其他不征税收入。

举例:

1)企业取得的,由国务院财政、税务主管部门规定专项用途并经国务院批准的财政性资金。这类资金主要是为了支持企业的特定项目或活动而提供的财政支持,具有专款专用的特点。常见的有“政府为鼓励企业进行科学技术研究、技术创新等特定活动而给予的补贴或奖励”、“政府为支持企业发展而给予的税收优惠、费用减免等”、“政府为推进特定公共事业或公共设施建设而设立的基金”、“政府为保障特定行业、领域的发展而给予的专项资金”等;

2)企业接收无偿划入的国有资产,符合条件可以作为不征税收入。当企业接收无偿划入的国有资产时,如果这些资产符合不征税收入的条件,企业可以将其视为不征税收入,不需要缴纳企业所得税。常见的有“企业无偿接收的国有土地使用权”、“企业接收的由政府或政府部门无偿划拨的房产”、“无偿接收的可以用于企业生产经营活动的国有设备和物资”、“专利、商标等无偿划入的国有无形资产”等;

3)软件企业取得的即征即退增值税款,符合条件可以作为不征税收入。

4)对社保基金理事会、社保基金投资管理人管理的社保基金银行存款利息收入,社保基金从证券市场中取得的收入,作为不征税收入。

(三)不征税收入相关财务核算处理

1.单独核算:不征税收入必须与企业的其他收入进行明确区分,并单独核算;

2.专款专用:不征税收入应专项用于特定的支出或项目,如科技研发、环境保护等。这些支出或项目应与企业经营收入明确区分开来,确保专款专用;

3.将不征税收入用于研发活动所形成的费用或无形资产,不得计算加计扣除或摊销。也就是说,这些费用不能在计算应纳税所得额时扣除;

4.企业取得的财政性资金如作不征税收入处理,用于研发活动所形成的费用或无形资产,在5年(60个月)内未发生支出且未缴回财政部门或其他拨付资金的政府部门的部分,应计入取得该资金第六年的应税收入总额;

5.计入应税收入总额的财政性资金发生的支出,允许在计算应纳税所得额时扣除。这意味着,如果企业在5年内将不征税收入用于研发活动,那么这些支出可以在计算应纳税所得额时扣除。

举例:A公司在2023年实现销售收入500万元,各项成本费用一共200万元,其中发生研发费用100万,获得的30万的高新认定奖励也用于了研发,A公司在计算当年加计扣除的时候有两种算法(按照最新加计扣除比例100%核算):

1)如果将30万补助不作为应税收入,当年:

应纳税所得额=500+30-200-30=300万

可加计扣除额=100*100%=100万

高新认定总收入=500万

2)如果将30万补助作为应税收入,当年:

应纳税所得额=500+30-200=330万

可加计扣除额=(100+30)*100%=130万

高新认定总收入=500+30=530万

六、结论

通过以上不同类型资金举例分析可得出以下结论:

1. 并不只是只有政府、事业单位等才能获得财政补助等不征税收入,为推动公共事业发展、支持特定项目或活动,企业也可获得由各级政府拨款的不征税收入;

2. 对于不征税收入的财务处理方式不同,该部分收入用于研发活动发生的支出在进行加计扣除进行研发费用归集时、高新认定计算总收入时,计算方式也不同。据此企业可结合其实际情况提前对获得的不征税收入进行规划。

七、参考文献

《高新技术企业认定工作指引》

《企业会计准则第16号——政府补助》

《财政部 国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》财税(2011)70号

《财政部 国家税务总局关于财政性资金 行政事业性收费 政府性基金有关企业所得税政策问题的通知》财税(2008)151号

《国家税务总局关于企业研究开发费用税前加计扣除政策有关问题的公告》(国家税务总局公告2015年第97号)

《国家税务总局关于企业研究开发费用税前加计扣除政策有关问题的公告》(国家税务总局公告2015年第97号)